日本遗产税的问题你知道多少~?买房小白都来看看

对于那些认为自己将来有可能继承土地,或者打算将土地留给子女作为遗产的人,您一定要了解与遗产税相关的土地评估价值。遗产税评估值是根据遗产税路边土地价值计算的,但让我们了解一下基本知识,例如您是否可以自己查看路边土地价格以及土地估价的计算方法。此外,我们还将解释继承和终身赠与的免税情况。

如何判断遗产地的价值?

继承发生。对财产进行评估

例如,假设父亲去世,留下的母亲和孩子继承父亲的财产。届时,如果遗产超过基本免税额(3000万日元+600万日元×法定继承人人数),就会产生遗产税。为了明确是否产生遗产税、缴纳多少遗产税,需要对死者(死者)的财产进行“评估”。

如果遗赠的财产是存款,其价值是显而易见的。如果你还有3000万日元的积蓄,那么评估价值就是3000万日元。基本免税范围内不征收继承税。

但是,如果房产中有“地”,应该考虑多少呢?

什么是遗产税地价?用于确定遗产税和赠与税的土地价值

土地没有固定价格。这是因为有多个价格,因为标准因土地估价的用途而异。在这里,让我们解释一下多个价格之一,土地价格(遗产税土地价格)。

继承税路边土地价格一般称为“路边土地价格”,用于确定与继承税和赠与税相关的土地估价(继承税估价)。这是国税厅每年7月1日公布的官方价格,1月1日为评估日。路边价格约为公布地价的80%,作为一般土地买卖价格的参考。

根据该土地价格,将计算土地的遗产税评估值。

是否可以自己查询航线价格?

任何人都可以在国税厅的网站上查看路线价格。从以下URL选择日本地图的都道府县,从“物价评价标准内容”页面选择“铁道价格图”,按照想查询的土地的市町村、地名进行搜索.

您还可以在资产评估系统研究中心运营的“全国地价地图”上查看地价。您还可以按邮政编码搜索,以便于搜索。但是,从国税厅公布地价到公布地价需要几个月的时间。

知道地价,就能知道遗产税估价?

如果从路价图中知道地价,就可以得到路对面土地的估价。路边价格图显示的数字是每1m 2土地的估价,所以土地的估价基本上就是“路边价格×面积”。

然而,在现实中,评估值是根据多种条件计算得出的,例如面向该物业的道路数量、土地形状、临近深度之间的平衡以及边界线的不平整度。由于土地的形状并不总是干净的正方形或长方形,因此需要进行精细校正。

如果想粗略了解土地的价值,无需专业知识也能得到大概的价值,但需要准确估算与遗产税和赠与税相关的土地评估价值。最好咨询专业的税务会计师。

遗产税估价计算方法为地价法和乘法

即使在国税厅网站上查看路线价格图,有时也没有列出要查看的地点的路线价格。事实上,还有一些地区,比如郊区,地价是不定的。

遗产税评估值的计算方法有两种:使用地价时的“路价法”和不设地价时的“乘数法”。

道路计价法

这是一种使用面向土地的道路的地价来确定遗产税和赠与税评估值的方法。

放大方式

如何根据国税厅网站上的评估放大表和财产税征税通知书上记载的固定资产税评估值计算与遗产税和赠与税相关的评估值。一些地方政府在其网站上公布财产税路边价格。

除了道路价格,还有官地价、市场价等多种地价

土地有多种价格

除了迄今为止解释的与遗产税和赠与税相关的土地价格外,还有其他几种土地价格。让我们介绍一下遗产税土地价格以外的价格。

官方地价是多少?

国土交通省公布的截至每年1月1日的每平方米标准土地的价格在每年3月下旬公布。它作为确定一般土地收购价格的指标和计算公共工程用地收购价格的标准。根据每个地点两个或两个以上房地产评估师的评估评估决定。也称为地价。

县级标准价是多少?

每年9月下旬,都道府县知事公布的7月1日起每平方米标准土地的价格公布。除了作为决定一般土地售价时的指标外,也是地方政府等公共项目计算土地收购价格的标准。根据每个地点一名或多名房地产估价师的估价评估决定。又称标准地价。

什么是市场价?

普通民众或地方政府出售或购买土地的价格。根据周边成交价、地块形态、周边环境、未来潜力等。实际成交价因买卖双方协商而浮动,可能与周边地区的成交价(市场价)不一致。

什么是房产税地价?

市政府每三年计算一次价格(东京 23 区的情况是东京都政府)。公布地价的70%左右。它用于计算财产税、城市规划税、注册和许可税以及房地产取得税。

遗产税路边估价与财产税路边估价的区别

遗产税地价和财产税地价。两者都是“路费”,所以区别很难理解。简单地说,“继承税”地价是国税厅规定的价格,用于决定土地继承税和赠与税的数额。“固定财产税” 土地价格用于确定拥有土地时的固定财产税和城市规划税,登记时的登记许可证税,以及获得土地时的房地产取得税。我们,直辖市(如果是东京都 23 区)决定。

建筑物所在土地的遗产税会发生什么变化?

继承的土地不一定是未使用的空地。

继承的土地不一定是未使用的土地。有被继承人(死者)居住的房屋,也有被继承人与子女、妻子共同居住的两户住宅。遗产税呢?

继承您建造房屋的土地

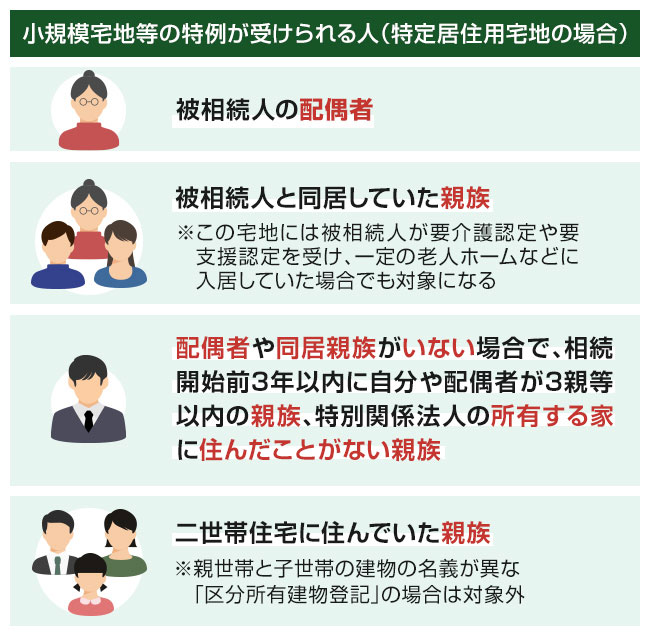

有一种叫做“小型住宅用地等的特殊例外”的制度,在继承被继承人居住的房屋时,如果满足某些条件,则330 平方米以下土地的评估价值将减少 80% 。例如,土地面积为300平方米,遗产税评估价值为5000万日元,如果给予小规模住宅用地等特殊措施,评估价值将降低为1000万日元。

原则上,被继承人的配偶和与被继承人同住的亲属可以例外,但在继承开始前三年内没有拥有或居住在该房屋中的亲属也属于例外。

小型住宅用地等例外情况可用于经营或出租的土地

对于特定业务的住宅用地,如果被继承人以被继承人的个人名义在土地和建筑物上进行业务,则由于例外情况,400 平方米以下土地的评估价值将减少 80%小型住宅用地。私人商店、美容院、理发店等 不仅如果做生意的人是死者,而且对于同谋生计的亲戚的生意也是如此。

此外,如果死者建造公寓并将其出租,或者土地用于出租给其他人用作停车场或自行车停车场的租赁业务,则 200 平方米以下土地的评估价值将减少50 % . 增加。

另外,特定事业住宅用地和出租事业住宅用地,在继承开始前,必须在该土地上有事业或贷款,必须作为土地使用。

继承租赁土地也要缴纳遗产税

当继承发生时,不仅死者“拥有”的东西需要纳税。如果死者的房屋建在租赁土地上并继承,则不仅建筑物而且租赁土地都要缴纳遗产税。但是,应税价值将低于继承死者拥有的土地时的应税价值。

土地租赁权被定义为“土地所有者拥有的土地(sokochi / land with a leasehold; also known leased land)”和“租赁土地的人拥有租赁权的租赁土地” ”这是因为评估价值是由租赁权益占评估价值的百分比决定的。租赁比例在30%至90%之间,租赁比例越高,评估价值越高。土地使用价值高的地区,租赁率高。

继承公寓时评估价值会发生什么变化?

在公寓中,建筑物和土地由公寓单位所有者共同拥有。因此,在继承公寓等的房间(住宅单元)时,遗产税评估值是根据称为“所有权比率”的权利比率计算的。

对于建筑物,可以根据财产税征税通知中规定的财产税评估值计算遗产税。在土地的情况下,评估价值是通过应用以下公式计算的。您可以在登记事项证明上查看土地所有权比例(土地使用权百分比)。

继承时根据税收制度获得的土地,用于结算。对继承时的估值有什么影响?

如果我在有生之年得到土地作为礼物,我需要纳税吗?

未来计划从父母那里继承的土地。这不是遗产,而是在父母还健在的时候送的,是一辈子的礼物。由于从父母那里继承的财产数额会减少,未来的遗产税也会减少。但是,终生赠与需缴纳赠与税。

收到现金、股票等有价证券、房屋、土地等不动产等财产时,即使是父母与子女之间的赠与,超过年度基本免税额110万日元的部分也需缴纳赠与税。

遗产税估价为5000万日元的土地的赠与税和遗产税

例如,如果有 1 个父母和 1 个孩子的 A 先生生前将评估价值为 5000 万日元的土地赠予孩子,则赠与税将使用以下公式计算。在这种情况下,【评估价值4890万日元×税率55%-速算扣除*640万日元=2049.5万日元】将产生2289.5万日元的赠与税。

*直系长辈(祖父母、父母等)赠予 18 岁以上人士(子女、孙子女等)的礼物按特殊税率计算。

扣除历年课税基本免税额(110万日元)后的土地估价×税率-速算额

另一方面,如果您在继承时继承了财产而没有赠与,则继承税额将根据以下公式计算。在这种情况下,[(评估价值5000万日元-3600万日元)×税率15%-扣除额50万日元=160万日元],遗产税额为160万日元。

土地评估价值-基本扣除额(3000万日元+600万日元×法定继承人人数)×税率-扣除额

这只是基于土地评估价值和税制不会改变的假设进行的试算,但你可以看到基本扣除额较大的遗产税金额会较小。

继承时结算的税收制度是什么?

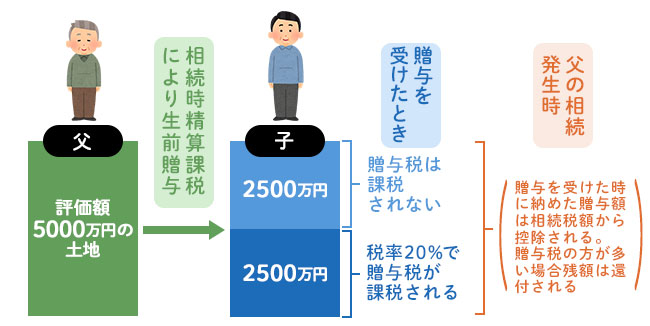

在评估价值较大的土地的情况下,可以使用继承时的结算系统来减少赠与税额,赠与税的免税限额较大。

继承时的结算征税制度是父母和祖父母的赠与最高不超过 2500 万日元的赠与税免税制度。它不仅可以用于现金,还可以用于捐赠房地产。总额达2500万日元的免税,无论是单件赠与还是多件赠与,超过2500万日元的金额征收20%的赠与税。

对于评估价值为 5000 万日元的土地,如果使用继承时结算的税收制度,赠与税额将为 500 万日元。

●继承时使用税制结算的条件

・父母或祖父母等赠与人(赠与人)截至赠与当年1月1日必须年满60岁制作

・接受者(子女、孙子等) 礼物的接受者必须

满 18 岁或以上

在收到礼物当年的 1 月 1 日百万日元的税制已在继承时确定。

继承时结算税制的节税效果取决于继承时的地价

继承时结算的税收制度可以大大减少生前赠与时的赠与税。但是,我想在继承开始时小心。赠与人在生前死亡时,赠与的财产作为继承财产缴纳继承税。也就是说,它是一种在继承时就“结算”和“征税”的制度。

赠与税就算省了,以后要交遗产税,所以继承时结算的税制基本不会省遗产税。

但是,如果生前捐赠的资产是评估价值随时间波动的不动产,情况就不同了。

根据继承时结算的征税制度,在继承时征税的情况下,赠与时的评估价值将加在继承财产上。如果你生前赠与的土地的评估值在未来增加,你将能够获得节税的效果。反之,如果土地的评估价值下降,如果土地是继承的而不是生前赠与的,那么遗产税就会减少。

未来,不仅土地的评估价值会发生变化,而且税制也可能发生重大变化,所以继承时结算的税制是否能省税谁也说不准。

在生前赠与配偶的礼物有例外情况

如果您在生前将财产捐赠给您的配偶,您可以使用“配偶赠与免税”。在该制度下,夫妻捐赠房屋或出资购房时,最多可从捐赠财产的评估价值中扣除2000万日元。由于可与历年税金110万日元的基本扣除额一起使用,因此最多可免除2110万日元的赠与税。对超过 2110 万日元的金额征收赠与税。

●使用赠与税配偶扣除的条件

・赠与必须在结婚20年后赠与

・赠与人获得住宅房地产或住宅房地产・您必须

在以下3月15日之前居住在该房产中收到礼物一年后,你应该继续住在那里。

如果您生前不需要将房产名下转让给您的配偶或捐出购房资金,继承房产可能比生前捐赠更节税。如果是配偶,如果在继承时适用“配偶继承税扣除”,则配偶的遗产不超过1.6亿日元(或法定继承范围内)不征收遗产税。

终身礼物有什么好处?

即使考虑仅通过赠与税或遗产税是否可以节税,也未必会产生总的节税效果。特别是土地等不动产的估价变动的情况下,建议咨询擅长继承的税务师。

不知道会不会节税,但是一辈子赠与的房产,总有盈亏无法衡量的优点。

死者可以决定给什么和给谁

当现金、房产、珠宝、艺术品等各种资产作为遗产留下时,很难在配偶和子女之间平分。但是,如果是终身赠与,则可以尽可能无不满地分配财产,比如把房子的楼和地给同住的大儿子,给住在远方的二儿子现金购买一个房子..

当孩子有很多开销时,财产可以用一辈子的礼物

在当今超老龄化社会,开始继承时,继承人也老了,教育费、住房费等费用增加的时期已经过去的情况很多。生前捐赠的话,可以利用自己的财产,比如“在高支出时期捐赠可以盈利的土地作为停车场”、“通过捐赠土地为孩子盖房来降低购房成本”。

谈到继承土地,如果您知道如何查询路边土地价值以及如何确定评估价值的基本知识,您将能够与税务会计师和税务局代表等专家畅谈。 . 首先,让我们从国税厅主页上查看您想了解道路价格的土地开始。此外,最好了解因土地继承而评估价值下降的小型住宅用地等特殊规定,以及与生前赠与相关的继承时结算的税收制度。

令和税改大纲第5年生活礼物将如何变化?

2023年税改大纲中,对继承财产追加生前赠与的期限进行了审查。

此前,在继承前三年内赠与的,将被追加到继承财产中并缴纳赠与税。追加期限将延长至七年。对于追溯 4 至 7 年以内的赠品,有从总额中扣除 100 万日元的减免措施,这将是一个显着的增税。预计会继承的时候,为了减少遗产税,在生前最后一刻赠与的情况也是有的。我想。

土地价格是确定与遗产税和赠与税相关的土地估价的公共土地价格。

土地价格包括官方土地价格、地价调查价格、道路价格、财产税道路价格和市场价格。

任何人都可以在国税厅网站上查询继承税土地价格。

有一种特殊情况是,对于建造房屋等建筑物的土地,评估价值会降低。

遗产税能否减免继承时的税制清算,要看未来的评估价值

您可能感兴趣的文章